FAQs

Haben Sie Fragen?

Hier finden Sie Antworten auf die häufigsten Fragen.

Fragen zu Schulden

- Wenn Sie „gefährliche Schulden“ haben

Gefährliche Schulden sind Zahlungsrückstände für Miete, Energiekosten, offene Strafen oder Unterhalt. Sie haben massive Auswirkungen, wenn man sie nicht zurückzahlt. Mietschulden führen zum Wohnungsverlust. Bei unbezahlten Energiekosten werden Strom, Gas oder Heizung abgedreht. Nicht bezahlte Strafen oder Alimente können zu einer Freiheitsstrafe (Haft) führen. - Wenn das Konto dauerhaft überzogen ist

Wenn das Konto den ganzen Monat über im Minus ist, geben Sie mehr Geld aus, als Sie haben. Ein dauerhaft überzogenes Konto ist besonders gefährlich. Die kontoführende Bank kann das Konto sperren oder fällig stellen. - Wenn es ein Ungleichgewicht zwischen Einnahmen und Ausgaben gibt

Sie geben mehr aus als Sie einnehmen? Dann müssen Sie Schulden machen, um das tägliche Leben zu finanzieren. Sie brauchen regelmäßig einen Lohn- oder Gehaltsvorschuss? Auch das deutet auf ein Ungleichgewicht im Haushaltsbudget hin. - Wenn Sie viele Privatschulden haben

Müssen Verwandte oder Bekannte immer wieder finanziell aushelfen, damit Sie im Alltag mit dem Geld auskommen? Das deutet auf ein Ungleichgewicht im Haushaltsbudget hin.

Es darf keine Dauerlösung sein, sich immer wieder Geld zu leihen. Auch dann nicht, wenn es nur kleine Beträge sind.

Wenn nur eines dieser Warnsignale auf Sie zutrifft, heißt es schon „ACHTUNG“ in Bezug auf Ihre finanzielle Situation.

Werden Sie tätig, um größere Schwierigkeiten zu vermeiden.

Werden Sie tätig, wenn sie Schuldenprobleme haben. Sprechen Sie über Ihre Situation. Nehmen Sie Hilfe in Anspruch. Wenn Sie alleine nicht mehr weiter wissen, sind die Schuldenberatungen gerne für Sie da.

Folgende Dinge können Sie tun:

- Termin bei der Schuldenberatung vereinbaren

Nehmen Sie Kontakt mit der Schuldenberatung auf und vereinbarten Sie einen Termin. Die Beratungsstellen Ihres Bundeslandes finden sie hier. - Einnahmen und Ausgaben auflisten

Schreiben Sie alle Einnahmen und Ausgaben auf. Ein Formular dazu finden Sie hier. Haben Sie ein Gefühl dafür, wie viel Sie monatlich für Lebensmittel, Kleidung oder Hygieneartikel ausgeben? Rechnen Sie alle Ihre Ausgaben zusammen. Kontrollieren Sie Ihre Kontoauszüge. Schummeln Sie dabei nicht. - Fixkosten senken

Haben Sie die Möglichkeit Ihre Fixkosten zu senken? Können Sie bei den unregelmäßigen Ausgaben noch sparen? Haben Sie schon alle Möglichkeiten für Einsparungen ausgeschöpft? - Ansprüche klären

Haben Sie Anspruch auf finanzielle Unterstützung oder Sozialleistungen? Haben Sie in den letzten Jahren den Steuerausgleich erledigt? Schöpfen Sie Ihre Ansprüche aus. Das kann Ihr Einkommen erhöhen. - Überblick zurückgewinnen

Bringen Sie Ordnung in Ihre Unterlagen. Sortieren Sie die vorhandenen Rechnungen und Mahnungen. Bewahren Sie jeweils das aktuellste Schreiben auf. Legen Sie einen Ordner an. - Schuldenliste erstellen

Listen Sie alle Ihre Schulden und offene Rechnungen auf. Ein Formular dazu finden Sie hier. Notieren Sie einen möglichst aktuellen offenen Betrag. Eine vollständige Schuldenliste ist ein wichtiger Baustein für eine spätere Schuldenberatung. Nützlich ist außerdem ein so genannter „Exekutionsregister-Auszug“ vom zuständigen Bezirksgericht. Auf dieser Liste finden sich alle Schulden, die schon bei Gericht geklagt wurden. - Keine neuen Schulden machen

Wenn Sie Schulden haben, ist es besonders wichtig, dass keine neuen Schulden dazukommen. Gehen Sie keine neuen Verpflichtungen ein. Kaufen Sie nur noch, was Sie sofort bezahlen können.

„Gefährliche“ Schulden sind Schulden, die besonders unangenehme oder existenzbedrohende Konsequenzen haben:

- Mietrückstände

- Rückstände bei Alimenten/Unterhaltszahlungen

- Rückstände bei Strafen (Polizei-, Magistrats- oder sonstige Verwaltungsstrafen, gerichtliche Geldstrafen, Finanzstrafen)

- Rückstände bei Energierechnungen (Strom, Gas, Heizung)

- Kontoüberzug beim aktuellem Girokonto

„Gefährliche Schulden“ sollten nach Möglichkeit vorrangig behandelt werden. Nehmen Sie Kontakt mit der Schuldenberatung auf, wenn Sie „gefährliche Schulden“ haben. Alle Beratungsstellen finden Sie hier.

Aufgrund von Ereignissen (Jobverlust, Teuerung…) oder mangelnder Finanzplanung können Schulden zum Problem werden. „Überschuldung“ heißt, fällige Schulden nicht mehr rechtzeitig bezahlen zu können. Solange bestehende Schulden ohne Probleme bezahlt werden können, spricht man von „Verschuldung“.

Das Existenzminimum legt fest, bis zu welchem Betrag das Einkommen einer Person gepfändet werden kann. Es hängt von der Höhe des Einkommens und der Anzahl der Unterhaltspflichten ab. Die Berechnung ist kompliziert, da sie von der persönlichen Lebenssituation abhängt. Hier geht es um Online-Pfändungsrechner.

- Behalten Sie den Überblick über Ihre Einnahmen und Ausgaben! Führen Sie zum Beispiel ein Haushaltsbuch. So können Sie Ihre Finanzen besser steuern & Überraschungen vermeiden.

- Überdenken Sie Ihre Ausgaben! Was ist wirklich notwendig? Vermeiden Sie spontane Anschaffungen. Nehmen Sie sich Zeit für größere Ausgaben, schlafen Sie zum Beispiel eine Nacht darüber. Die Kuvert-Methode hilft beim Budgetieren. Weitere Informationen finden Sie auf dem Finanzbildungsportal der Schuldenberatungen.

- Reden Sie offen über Geld – auch mit Ihrer Familie und Ihren Kindern! So lernen sie vernünftige Strategien und Verhaltensweisen. Nutzen Sie Bargeld, um das Bewusstsein für Ausgaben zu stärken. Lassen Sie Karten zu Hause und vermeiden Sie Spontankäufe.

- Vermeiden Sie einen Kontoüberzug! Ein überzogenes Konto ist oft der Beginn finanzieller Probleme. Schauen Sie genau auf Ihr Haushaltsbudget und korrigieren Sie es, wenn nötig. Ein Kontoüberzug ist ein teurer Kredit.

- Holen Sie rechtzeitig Hilfe! Bei Fragen zum Haushaltsbudget: Nutzen Sie die kostenlose Budgetberatung. Bei Problemen mit Schulden: Vereinbaren Sie frühzeitig einen Termin bei der staatlich anerkannten Schuldenberatung. Alle Beratungsstellen finden Sie hier.

Fragen zur Beratung

Vereinbaren Sie telefonisch einen Termin für eine Beratung. Wenden Sie sich an die Beratungsstelle in Ihrem Bundesland, die Ihrem Wohnort am nächsten gelegen ist. Einige Beratungsstellen haben regelmäßige Sprechtage, an denen Sie auch ohne Termin ein erstes Gespräch führen können. Ebenso bieten manche Beratungsstellen Informationsveranstaltungen an.

Näheres erfahren Sie telefonisch bei den regionalen Beratungsstellen.

Je besser vorbereitet Sie auf das Gespräch sind, umso effektiver kann gearbeitet werden. Bringen Sie alle Unterlagen zu Ihrem Einkommen und Ihren Schulden mit. Das sind zum Beispiel Rechnungen, Mahnungen, Klagen, Zahlungsbefehle sowie Einkommensnachweise.

In unseren Downloads finden Sie Listen, in die Sie Ihre Einnahmen und Ausgaben sowie Ihre Schulden übersichtlich eintragen können. Es ist von Vorteil, wenn sie so eine Liste erstellen.

Die Berater*innen unterstützen Sie auch dann, wenn Sie keinen Überblick mehr über Ihre Situation haben.

Die Beratung ist kostenlos. Die Beratungsstellen werden von der öffentlichen Hand gefördert.

Schuldenberatungen arbeiten nach dem sogenannten „Selbsthilfe-Prinzip“. Das heißt, dass Sie selber aktiv sein müssen. Die Schuldenberatung unterstützt Sie dabei. Alle Verhandlungen erfolgen nur in Absprache mit Ihnen.

Die staatlich anerkannten Schuldenberatungen in Österreich dürfen das entsprechende Gütezeichen tragen, das von der Republik Österreich verliehen wurde. Es garantiert kostenlose Beratung sowie professionelle und unabhängige Arbeit. In jedem Bundesland gibt es eine staatlich anerkannte Beratungsstelle, in Oberösterreich zwei.

Fragen zum Privatkonkurs

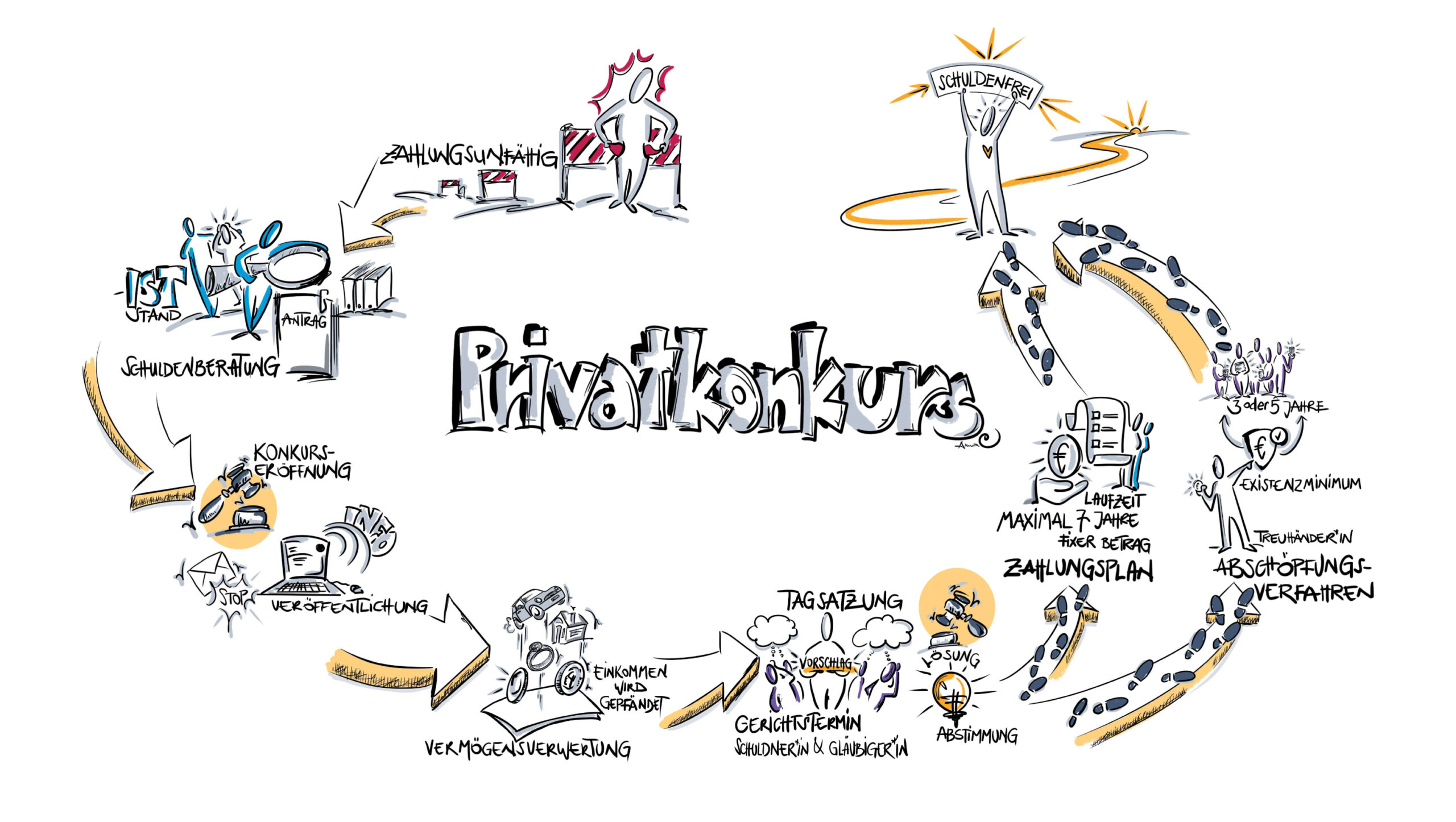

Als Privatkonkurs oder Privatinsolvenz bezeichnet man das gerichtliche „Schuldenregulierungsverfahren“.

Ein Privatkonkurs bietet überschuldeten Personen eine Chance auf finanziellen Neuanfang. Die Grundidee: Schuldner*innen zahlen über einen bestimmten Zeitraum Beträge, die für sie leistbar sind. In dieser Zeit soll eine „bescheidene, aber menschenwürdige“ Lebensführung möglich sein. Wenn Betroffene alle Regeln einhalten, sind sie in durchschnittlich drei bis sieben Jahren wieder schuldenfrei.

Ein Privatkonkurs kann beim zuständigen Bezirksgericht beantragt werden.

Folgende Voraussetzungen für den Privatkonkurs gibt es:

- Zahlungsunfähigkeit: Als zahlungsunfähig gilt, wer fällige Schulden nicht mehr in einer angemessenen Frist zurückzahlen kann.

- Die Wohnsituation muss gesichert sein.

- Die Deckung der laufenden Fixkosten (Wohnung, Unterhalt etc.) muss möglich sein.

- Es dürfen keine neuen Schulden gemacht werden.

- Eine vollständige Liste aller Gläubiger*innen ist nötig.

- Ein aktuelles Vermögensverzeichnis: Das ist eine genaue Aufstellung des Einkommens und des Vermögens. Diese Aufstellung muss vollständig und richtig sein.

- Die Verfahrenskosten müssen zumindest gedeckt werden können. Das muss dem Gericht gegenüber auch nachgewiesen werden.

Ein Privatkonkurs ist dann möglich, wenn die Voraussetzungen erfüllt sind.

Zuerst muss ein Antrag auf Privatkonkurs beim zuständigen Bezirksgericht gestellt werden. Die Schuldenberatung hilft und unterstützt bei der Ausarbeitung des Antrages.

Das Gericht prüft den Antrag und eröffnet den Privatkonkurs.

Die Konkurseröffnung stoppt Zinsen, Kosten und Pfändungen für Betroffene. Sämtliches Vermögen wird verwertet. Das Verfahren wird im Internet bekannt gemacht, Gläubiger*innen und die bezugsauszahlende Stelle werden vom Verfahren informiert.

Wenn die betroffene Person gepfändet werden kann, wird der pfändbare Betrag auf das Massekonto des Gerichts überwiesen.

Es kommt zu einer Gerichtsverhandlung. Diese wird auch „Tagsatzung“ genannt. Dort wird vereinbart, wie die Schulden geregelt werden. Die beiden Möglichkeiten sind der Zahlungsplan oder das Abschöpfungsverfahren.

Im Zahlungsplan muss ein Rückzahlungsangebot gemacht werden: Es muss dem pfändbaren Einkommen der nächsten drei Jahre entsprechen. Teilzahlungen sind über sieben Jahre möglich. Bei Zustimmung der Gläubiger*innen und Erfüllung des Zahlungsplans werden Betroffene schuldenfrei.

Wird der Zahlungsplan abgelehnt, ermöglicht das Abschöpfungsverfahren die Entschuldung auch gegen den Willen der Gläubiger*innen: Es bedeutet drei oder fünf Jahre lang am Existenzminimum zu leben. Das pfändbare Einkommen geht dann an eine*n Treuhänder*in.

Im Abschöpfungsverfahren müssen Betroffene besonders mitwirken: Sie müssen eine angemessene Erwerbstätigkeit ausüben, keine neuen Schulden machen und Veränderungen in den persönlichen Verhältnissen melden.

Bei Einhaltung aller dieser Pflichten werden Betroffene am Ende auch im Abschöpfungsverfahren schuldenfrei.

Die Übersicht des Privatkonkurses in Bildern steht hier zum Download bereit.

Die Verfahrenskosten für den Privatkonkurs werden vom Gericht festgelegt und betragen meist zwischen 20 und 250 Euro.

Wird ein*e Insolvenzverwalter*in bestellt, fallen im Laufe des Verfahrens zusätzliche Kosten für Schuldner*innen an, deren Höhe von der Dauer und Komplexität des Falles abhängig sind.

Eine Insolvenzverwaltung wird dann bestellt, wenn die Vermögensverhältnisse nicht überschaubar sind, wenn kein genaues Vermögensverzeichnis vorliegt oder wenn aufgrund besonderer Umstände Nachteile für die Gläubiger*innen zu erwarten wären.

Zu den Verfahrenskosten zählen auch die Treuhandkosten im Abschöpfungsverfahren.